今年1月17日に行われた記者会見。岩田一政 郵政民営化委員長は次のように述べた。

(かんぽ保険商品の不正営業によって)国民の信頼感を失ったことはこの長い歴史の中でとても悲しい出来事であったと思います。同時に、今回の問題を抜本的に改革することができれば、新しいステップ、本当に民営化してよかったというものにつなげていく可能性も秘めていると思っておりまして、例えば1月末に公表されます業務改善計画の中で抜本的なメスが入って、そのメスの中に(民営化後をにらんだ)新しいビジネスモデルになるようなものが出てくれば大変に望ましいと思っております。

何とも能天気なことだ。「規制緩和(民営化)すれば、経済はよくなる」という時代遅れのエコノミストとして、面目躍如と言ったところか。

日本郵政グループにおける不正営業問題は、全体像すら未だに把握しきれていない。それが収益面へ及ぼす悪影響も計り知れない。

にもかかわらず、不正営業問題がもう峠を越したかのごとく、岩田は「新しいビジネスモデルを!」とグループ各社の新経営陣に求めた。はっぱをかけられた新経営陣たちも鼻白んだに違いない。

日本郵政グループ各社の経営は、郵政民営化法が規定する「郵政民営化」の枠組みの中でしか行えない。法律の制定は2007年の小泉改革に遡り、2012年の改正を経て今日に至っている。

今日、既存の「郵政民営化」の枠組みの下で日本郵政グループが将来にわたって安定的に収益をあげることはできるのか――? 誰もが疑問に思い始めている。

苦境の中で無茶をした結果、かんぽ保険商品の不正営業問題(日本郵便とかんぽ生命)や投資信託の不適切販売(ゆうちょ銀行と日本郵便)が起きたと言えよう。

今、「郵政民営化」の枠組みそのものを見直すべき時が来ている。

だが残念ながら、郵政グループの経営形態を描き切るという大仕事は私の手に余る。

本稿では、現在の「郵政民営化」の枠組みが持つ問題点を明らかにし、見直しの方向性について若干の考えを述べるにとどめたい。

郵政「民営化」の実態

現在、小泉純一郎が企図した「郵政民営化」はその完成形に向かう途上にある。

しかし、「郵政民営化」の行きつく先と一般人が思い描くような民営化は大きく異なっている。

第一に、民営化が完了した時点でも、政府はグループの中核をなす「日本郵政」が発行する全株式の3分の1超を保有し続ける。これは法律に明記されていることだ。

持ち株比率が3分の1を超えていれば、株主総会で特別決議を否決することができる。したがって、「民営化」された日本郵政が定款の変更、解散、合併、事業譲渡などを行おうとしても、日本政府は拒否権を持つ。

現在の日本政府の持ち分(財務大臣名義)は約57%である。政府は昨年5月に主幹事証券会社を決定し、昨秋にも保有比率を(法律上の下限である)3分の1まで下げるつもりだった。しかし、保険商品の不正営業問題によって株価が下落したため、株式の売却も見合わせることになった。

法律上、日本郵政株の政府持ち分を3分の1超まで減らさなければならない期限は2022年度まで。だが、政府は今国会にも関連法律を再び改正し、この期限を2027年度まで延ばす考えだという。

昨年、政府が株式を売り出そうとしたのも、郵政民営化を進めるためというより、東日本大震災の復興財源を捻出するため、という側面が大きかった。今後は「法律上、政府の持ち株比率は3分の1なのだから、現状(57%)のままでよい」という意見が出てきても私は驚かない。

第二に、今も将来も日本郵政は日本郵便の全株式を保有し続ける。当然、日本郵便は非上場だ。そして、日本郵政と日本郵便にはユニバーサル・サービスの義務がかかる。

第三に、日本郵政はゆうちょ銀行とかんぽ生命の全株式を売却することになっており、二社は少なくとも株式保有面ではおそらく完全民営化される。

おそらく、と言うのはどういうことか?

民営化がスタートした時、ゆうちょ銀行とかんぽ生命は日本郵便と同様、日本郵政(=国が100%出資)の完全子会社であった。

その後、2015年11月に両社株式の11%が売り出され、かんぽ生命については2019年4月にも追加売却が行われた。

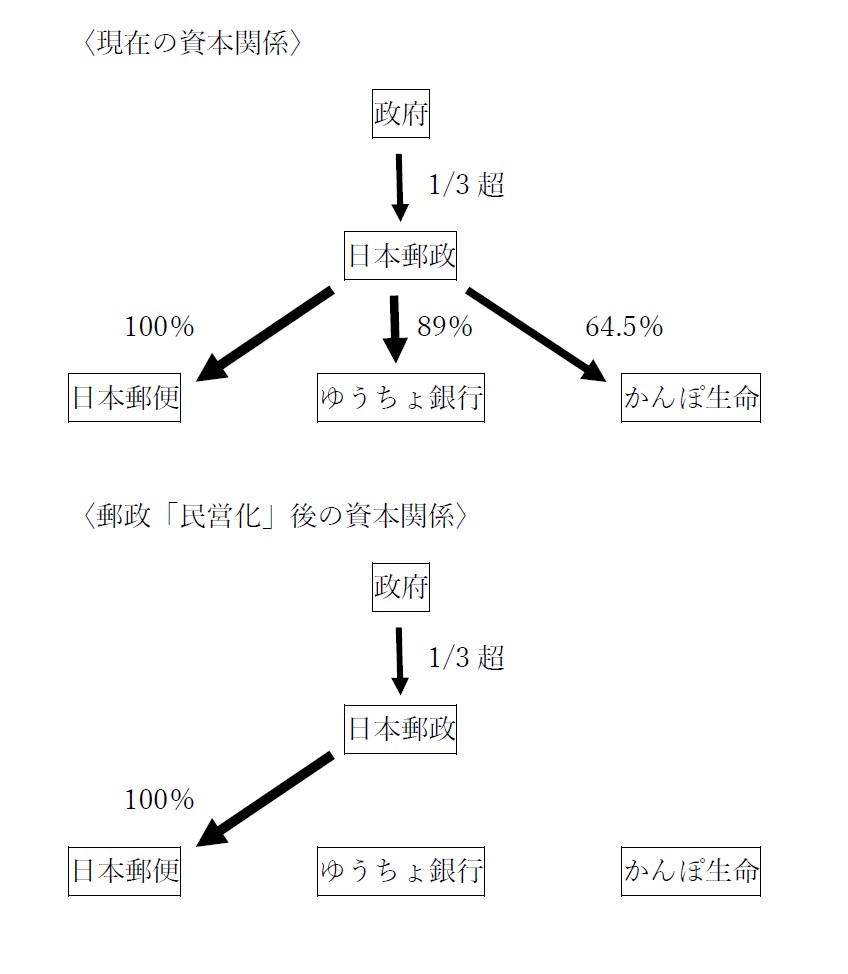

今日、日本郵政はゆうちょ銀行の89%、かんぽ生命の64.5%の株式を保有している。

小泉政権下で成立した郵政民営化法によれば、日本郵政はゆうちょとかんぽの全株式を2017年9月までに売却することになっていた。

しかし、2012年に民主党政権下で法改正された結果、2017年9月という時期は削られ、「できるだけ早期に」全株を売却すればよいことになった。努力義務規定のようなものだ。

自民党が政権に復帰して7年以上たつが、法律を再改正して全株売却の時期を明示しようという動きは微塵も見られない。2012年の法改正には、当時野党であった自民党や公明党も賛成したのだから、それも当然だ。小泉進次郎が「父親の改革をやり遂げる」と言っているのも聞いたことがない。

郵政民営化に対する熱狂は、小泉純一郎と共に来たり、小泉純一郎と共に去ったのである。

今や、ゆうちょとかんぽの株式売却に熱心なのは、その売却益を東日本大震災の復興財源にあてたい財務省だけだ。その財務省にも往年の力がないことは周知の事実。

ゆうちょ銀行とかんぽ生命の日本郵政持ち分がゼロになり、資本面で文字どおり民営化が実現する日は果たして来るのだろうか?

仮に形だけ民営化したとしても、旧特定郵便局長会、労働組合、総務(旧郵政)省、そして過疎地にも郵便局を残したい政治家たちが、あの手この手を使って既得権を温存しようと画策するに違いない。

「民は成功する」というカビ臭い信仰

ゆうちょ銀行とかんぽ生命に対する(日本郵政を通じた)国の出資がなくなれば、官であるが故の不自由さがなくなり、経営的にも自立していける――。それがいわゆる民営化論推進論者たちの描くシナリオ(=岩田の言うビジネスモデル)だ。

国営であればもちろん、直接・間接を問わず国の出資が残る限り、ゆうちょ銀行やかんぽ生命は「潰れることはない」と考えられるため、民間金融機関側はハンディを負う。官民の競争条件をそろえるため、ゆうちょやかんぽには他の民間金融機関にはない規制がかけられてきた。

「郵政民営化」のプロセスが動き出すと、国の出資割合が減るにつれてゆうちょ銀行やかんぽ生命にかかる規制も緩められた。最終的に国の出資がゼロになれば、規制は他の民間金融機関並みにまで下げられる。

例えば、民間の銀行であれば、預金保険の適用額は別にして、預金を受け入れる金額に制約はない。だが、郵便貯金への預入については、従来(=1991年以降の場合)1000万円の限度額が設定されていた。

「民営化」が進むと、2016年4月に預入限度額は1300万円まで増やされた。

さらに2019年4月以降、通常預金と定期性預金でそれぞれ1300万円、合計で2600万円となって今日に至っている。

同様に、かんぽ生命への加入限度額は1986年以降、ずっと1300万円だった。2016年4月、限度額は2000万円まで引き上げられた。

日本郵政を通した国の出資割合がゼロになれば、こうした限度額は撤廃される見込みだ。

では、ゆうちょ銀行やかんぽ生命が「完全民営化(=国の出資割合がゼロになる)」し、規制が大幅に緩和すれば、両社にはバラ色のビジネスモデルが待っているのか? そんなことを信じている者がいるとすれば、竹中平蔵や岩田くらいのものだ。

待ち受ける「茨の道」~金融機関 冬の時代

ゆうちょ銀行とかんぽ生命の業界内での位置づけを見ておきたい。

ゆうちょ銀行の貯金残高は昨年12月末時点で約184兆円。三菱UFJ銀行の預金残高が約181兆円(昨年9月末時点)だ。規模の面から見れば、ゆうちょ銀行は国内トップ・クラスの銀行と言えなくもない。

収益面では、2018年度決算で三菱UFJ銀行の当期利益は4,872億円(連結)だったのに対し、ゆうちょ銀行の数字は2,661億円。儲かってこそいるが、規模の割には見劣りしている。

かんぽ生命の2019年3月末時点の総資産は73.9兆円。数字としては十分に大きいが、ピークだった2002年3月末の126兆円に比べれば、何と4割以上も減っている。2018年には日本生命に抜かれ、長年君臨してきた首位の座から陥落した。

収益面でも、第一生命や日本生命が4,000億円超(連結)なのに対し、かんぽ生命は2,651億円と差をつけられている。

ゆうちょ銀行とかんぽ生命の業界内での位置づけは、「筋肉質でない巨人――かんぽ生命の場合、背丈の縮小が著しい――」と言ったところであろう。

ゆうちょ銀行とかんぽ生命が直面する困難には、①我が国の金融機関に共通の問題と、②ゆうちょ銀行とかんぽ生命に独特な問題、という二つの側面がある。

今日の日本の金融機関を取り巻く収益環境は、例外なく非常に悪い。

人口減少の続く日本では資金需要が弱く、預金だけが続く状況が長期間続いている。

加えて、金融とテクノロジーの融合が進み、金融機関はますます装置産業化、それに対応するために甚大なコストがかかる。

金融業で生き残るのは、どの金融機関にとっても大変な時代になった。

2019年3月期、地方銀行――地域においてゆうちょ銀行と地盤が重なっている――約100行のうち4割以上が本業で赤字だった。今年の3月期はもっと厳しいと思われる。大手行ですら、この数年間の収益は頭打ち。(例えば、三菱UFJ銀行はこちら。)

ゆうちょ銀行の低迷傾向はさらに顕著である。

こうした「金融機関・冬の時代」にあって、ゆうちょ銀行には収益の柱がなく、今後も見つかりそうにない。これはちょっと、絶望的と言える。

郵便貯金の時代は、全国津々浦々の店舗網を通して貯金を集め、国債で運用すれば利鞘が稼げた。貯金を多く集めれば集めただけ、収益もあがる、というビジネスモデルだった。

超低金利の続く今日、ゆうちょ銀行は(他の金融機関と同様に)運用難に苦しんでいる。

ゆうちょ銀行はもともと貸出し業務はやっていなかったため、昨年末時点で貸出し残高は4.7兆円(運用資産の構成比で2.2%)にすぎない。企業の資金需要が減る中、ノウハウに乏しいゆうちょ銀行が今後も貸し出しを伸ばすとは期待できない。

投資信託の販売手数料で稼ぐのはどうか? 日本中の銀行や証券会社が同じことをやっている。投信の知識が格別にあるわけでもない ゆうちょ銀行だけがガンガン数字を伸ばせるわけもない。そこで無理をした結果が、昨年表面化したゆうちょ銀行(及び日本郵便)による投信不正販売問題であった。

勢い、運用の中心は株式を含む有価証券投資となる。昨年末の有価証券残高は約137兆円(運用全体の64.4%)。

うち日本国債が53.2兆円を占めるが、10年ものでさえ利回りはマイナスだから、近年は残高の低下が著しい。

代わりに増えているのが外国証券で67.6兆円となっている。ただし、これもリスクと背中合わせだ。リスク・テイクが必ずしも悪いとは思わない。だが、資金運用益に過度に依存する収益構造が危うさを抱えていることは間違いない。

資金粗利鞘は低下を続け、2015年度に0.66%あったものが、2018年度には0.48%となった。

世界経済が順調に伸びていた時でさえ、日本はデフレで異次元の超低金利政策が続いた。今後、米中貿易戦争や新型コロナウイルスの蔓延など、世界経済はきびしい時代を迎える可能性が高い。報道によれば、ゆうちょ銀行が外部からスカウトした資金運用担当者も社外流出している模様だ。利鞘の一層の縮小は今後も避けられまい。

かんぽ生命の収益環境も良くない。

こちらは超低金利が続き、貯蓄性の高い養老保険の残高がはげ落ち、それを補うだけの商品開発力もないため、契約の残高自体が減少している。運用難は生命保険会社にもあてはまる。

こうした状況下で民営化(株式売り出し)を進めるため、日本郵政グループは無理なノルマを立て、郵便局を舞台にした保険商品の不正営業問題を招いた。

2020年3月期、かんぽ生命の当期利益は増える見込みだと言う。でもこれは、営業自粛及び業務停止の影響によって日本郵便(郵便局)へ支払う手数料が減った、というかんぽ生命独特の要因に依るもの。不正営業の代償は今後、(今期のプラス分以上を)間違いなく払わなければならない。「かんぽ生命=安心」というブランド・イメージも大きく傷ついた。

国の(間接)出資がゼロになり、民間金融機関との間で限度額や商品の品ぞろえに関するハンディがなくなれば、ゆうちょ銀行とかんぽ生命にとって経営上の自由度が増すのは確かだ。しかし、それだけで乗り越えられるほど、ゆうちょ銀行とかんぽ生命を取り巻く環境は甘いものではない。

今のまま「郵政民営化」を断行することは、国の関与という安全装置を捨て去り、嵐の中に帆船で漕ぎ出そうとしているようなものだ。ご苦労様、としか言葉が浮かばない。

郵便局との特殊なもたれあい

日本郵政が保有しているゆうちょ銀行とかんぽ生命の株式をすべて売却すれば、ゆうちょ銀行とかんぽ生命は、資本面では国との関係が切れる。(下図参照。)

理論上、政府の間接出資から脱したゆうちょ銀行とかんぽ生命は、経営者の判断で他の金融機関と合併することも自由だ。株主が二社を別の金融機化に身売りし、売却益を得たいと考えても、資本の論理からは当然のこととなる。

一方で、2012年に郵政民営化法が改正され、日本郵政と日本郵便(郵便局)は「簡易な貯蓄、送金及び債権債務の決済」と「簡易に利用できる生命保険」をユニバーサル・サービスとして行う責務を負っている。(以下を含め、こちらの資料を適宜参照した。)全国あまねく郵便局において、銀行窓口業務と保険窓口業務を郵便窓口業務と一体で行わなければならない、というわけだ。

現在、郵便局では、ゆうちょ銀行が銀行窓口業務を、かんぽ生命が保険窓口業務を、郵便局(日本郵便)に委託することによってユニバーサル・サービスが維持されている。その際、ゆうちょ銀行とかんぽ生命は日本郵便に委託手数料を支払い、日本郵便にとってはそれが貴重な収入源となっている。

法律上はユニバーサル・サービス義務のかからない ゆうちょ銀行とかんぽ生命にしてみれば、過疎地の郵便局にまで委託手数料を支払うことは採算的に合わず、本来、資本の論理に反した行為である。

今は日本郵政が支配的な親会社だから、それを曲げさせることができる。だが将来、「完全民営化」してしまえば、ゆうちょ銀行やかんぽ生命の株主たちは何と言うだろうか?

採算のとれる郵便局だけに窓口を置くような「いいとこどり」を日本郵便側が認めることはない。

だが、郵便局と絶縁すれば、ゆうちょ銀行やかんぽ生命は広範な店舗網を失う。貯金も保険も残高が大幅に減り、運用難以前の問題として経営は苦しくなるだろう。

郵便局の方も、単独で銀行・保険の窓口業務を行うだけの人的リソースや資金力は持っていない。郵便・銀行・保険の三業務でユニバーサル・サービスを維持するためには、銀行と保険は他社に頼らざるをえない。

都市部で立地条件のよい郵便局であれば、他の銀行や生命保険会社に業務委託することもできようが、それ以外はむずかしいはず。過疎地も含めて銀行・保険の窓口を維持できなければ、ユニバーサル・サービスは維持できない。

このように見ると、資本関係が完全に切れたとしても、日本郵便とゆうちょ銀行、かんぽ生命は「持ちつ、持たれつ」の関係が終わるとは限らない。

だが、その関係が残る以上、「完全民営化」後のゆうちょ銀行やかんぽ生命を買収しようという金融機関は出てこないと思うべきだ。ゆうちょ銀行やかんぽ生命側が大規模な合併を追求する場合も、日本郵便との関係が障害となるのは間違いない。

ゆうちょ銀行やかんぽ生命が民営化されれば、サラリーは青天井で出せるようになるため、他の金融機関から有能な経営者を招聘すればよい、という議論がある。

しかし、本当に有能な経営者なら、いくら高いサラリーを積まれても、経営上の制約がこんなに大きい会社の経営を引き受け、失敗して経歴に傷をつけるような愚は犯さない。

ちょっと脱線する。

小泉純一郎と竹中平蔵がタッグを組んで推し進めた郵政民営化は、資本面の国の関与を弱めるという表面だけを取り繕ったものにすぎない。その奥にあった郵政ファミリーの既得権益との戦いには踏み込めなかった。

小泉は、郵政民営化の道筋をつければ、郵政ファミリーの既得権益構造も時間と共に自壊していく、と思っていたのかもしれない。しかし、そうであれば、小泉はもう少し総理大臣の座にとどまるべきであった。

「法律は往々にして、制定よりも実施の方が肝である」というのが永田町の鉄則。本当に結果を出したければ、政治家は淡白であってはならない。

ユニバーサル・サービスを問い直せ

小泉流の郵政民営化を予定通り断行しても、どでかい図体のゆうちょ銀行やかんぽ生命が生き残ることは中長期的に困難を極めるだろう。身売りするにしても、日本郵便との関係がネックになる。

かと言って、ゆうちょ銀行やかんぽ生命を国営に戻したところで、非効率が温存されるから儲けは減る。日本郵政グループを維持するためには、直接、間接を問わず税金投入を膨らませなければならない。

事ここに至っては、新しい改革と言うのだろうか、日本郵政グループのあり方をもう一度考え直すことが必要だ。

再考する際の出発点は、ユニバーサル・サービスの範囲である。

ユニバーサル・サービス自体は、税を投入してでも守り抜くべきである。

地方や過疎地に住んでいるという理由で都市部に住んでいる人よりも極端な不自由を強いられる、ということはあってはならない。

だが同時に、地方と都市部で同等のサービスが受けられる、というのも現実的ではない。

結局、問われるのは、地方でも保障されるべき「必要最低限のサービス」とは何か、ということ。

今日、郵便、簡易な貯金・決済、簡易な生命保険についてユニバーサル・サービスが義務化されていることは既に述べた。これを郵便と簡易な現金・決済機能のみに縮小すべきだ。

国際的に見ても、郵便はユニバーサル・サービスと位置づけられている国が多い。例えば、米国、英国、ドイツ、フランス、イタリアでは、郵便のみがユニバーサル・サービスの対象となっている。

民間の宅配便業者などが信書の配達を全国津々浦々まで低額で引き受けてくれるか、ユニバーサル・サービス込みで日本郵便を買収してくれれば、郵便事業をユニバーサル・サービスとして法律で規定する必要はない。

だが、そんな民間企業は現れそうにない。万一現れたとしても、当該民間会社から後になって「やっぱりユニバーサル・サービスは無理」と言われたら、大変なことになる。

ただし、郵便事業を今後もユニバーサル・サービスの対象とすることと、今の日本郵便のような会社形態をとって事業の多角化や拡大をめざすのがよいかは別問題だ。

狭義の郵便業務に特化し、事実上国営として当面存続させるという選択肢もある。

通信技術がさらに進み、同時に人口減少と過疎化が進行すれば、郵便事業が先細りになることは避けられない。手を広げない(むしろ、縮小する)かわりに赤字は(実質的に)税金で補填する、と発想を切り替えるのだ。

郵便料金の値上げや配達頻度の低下――「郵政民営化」の実施後に顕在化した合理化の一種である――など、税金投入を最小限にする手立ては引き続き講じるべきであろう。

銀行機能のうち、貯蓄(投信等を含む)については、自分の町に金融機関がなくなっても、近隣の市町村にある金融機関へ行ける。もちろん、不便にはなるが、生活できないとまでは言えない。申し訳ないとは思うが、我慢してもらうしかない。

今後、ネット取引がますます便利になれば、わざわざ金融機関の窓口へ行くことは、都会でも地方でもどんどん減っていく。

保険機能についても同様だ。自分の住む町に保険会社(窓口)がなくても、近隣から外交員が訪問することは今も行われている。

仮にゆうちょ銀行やかんぽ生命が過疎地や不採算地域での業務を縮小・廃止しても、(不便にはなっても)生活できなくなる、とまでは言えない。貯蓄や保険のような「享受する時間に比較的猶予のあるサービス」については、全国あまねく保証されるべき必要最小限のサービスとみなさなくてよい。

悩ましいのは、ゆうちょ銀行が担っている現金引き出し・決済機能である。

日本では、カード決済に対応できない住民や店舗がまだまだ多い。都会に住んでいる人でも、現金なしで生活できる人はほとんどいないはず。

キャッシュレス化社会になるまで、相当な長期間にわたって現金の引き出しや送金機能は必要であり続ける。

ゆうちょ銀行が完全民営化されれば、過疎地や地方の不採算店舗は縮小、廃止を免れない公算大だ。足りなくなった部分は、地方銀行、信用金庫、信用組合、農協、コンビニ等に期待するしかなくなる。しかし、他の地方金融機関も経営環境はきびしい。ゆうちょ銀行の穴を埋めるどころか、郵便局以外に金融機関のない町村――2015年時点で24あった――は今後も増え続けよう。

田舎(過疎地)に住んでいるのだから現金が引き出せなくても仕方ない、と言うわけにはいかない。したがって、簡易な現金・決済機能は少なくとも当分の間、全国あまねく維持されるべき「必要最小限のサービス」に含められるべきだと思う。

簡易な現金・決済機能をユニバーサル・サービスとして維持するとしても、そのためだけにゆうちょ銀行(またはゆうちょ銀行を買収した金融機関)に現在の店舗網――郵便局を通じた窓口機能を含む――を維持するよう求める、というのも非現実的だ。

郵便事業はユニバーサル・サービスが将来も義務化され続けるため、郵便局は(税投入してでも)過疎地を含めた市町村に将来も維持される。その郵便局やコンビニ、役場などへ他の金融機関のATMを置いてもらい、必要な経費は国が出す、というのも一つの方法だと思う。その際、過疎地ではATM取扱手数料を無料にする、くらいの配慮をしても罰は当たらない。

維持すべきは、簡易な現金・決済「機能」である。それを行う「窓口」ではない。

ユニバーサル・サービスとして全国あまねく維持されるべき業務を、現在の「郵便」「簡易な貯金・決済」「簡易な生命保険」から「郵便」と「簡易な現金・決済」に絞れば、「完全民営化」されたゆうちょ銀行とかんぽ生命が企業価値を高めるためのシナリオも様々に描ける。経営を効率化したうえで、合併や身売りの展望も開けてくる。

郵政民営化のあり方をかくも大胆に見直すのであれば、日本郵政がゆうちょ銀行とかんぽ生命の株式を市場で売り出す、という現在のやり方も見直した方がよい。

合併や身売りを視野に入れ、政府の責任で提携相手先を見つける。条件次第では、相手が外資でも別に構わない。そして、日本郵政が持つ株式は相対でそこに売る。その方が、全株を市場に売り出すよりも、話は早い。

ゆうちょ銀行もかんぽ生命も、郵政公社の時代から旧郵政官僚、旧特定郵便局長、組合などがもたれあう構造を引きずっている。今回のかんぽ保険不正販売が拡大したのも、この構造が背景にあったからだ。

今のユニバーサル・サービスを維持したまま、市場を通じて株式を売り出して「完全民営化」しても、この構造はそっくり温存されかねない。

ユニバーサル・サービスを縮小することによって、ゆうちょ銀行とかんぽ生命をこの構造から切り離す。

そして、政府――総務省ではなく、金融庁か財務省が中心になる――の責任で身売り先を探し、完全な外部勢力である新経営陣の下で完全に生まれ変わる。

一方で、郵便事業は事実上国営で、郵便事業そのものが必要性を失うまで全国津々浦々に維持する。現金の引き出しや送金機能も同様に税金投入して最低限維持する。

民営化と国営化のハイブリッド――。それが私の考えた答だ。